BUENOS AIRES.- La factura apócrifa constituye una de las formas de evasión tributaria más utilizadas. Evolucionó desde la vieja, formal y materialmente falsa (con datos inexistentes sobre la empresa y sus prestaciones), hasta modalidades más modernas y sofisticadas (con referencias reales de la empresa, su número de inscripción y otras, pero que documentan una prestación nunca realizada).

Así lo explicó Francisco Vanoli, asesor de la dirección de Capacitación de la Administración Federal de Ingresos Públicos (AFIP), puntualizando además la necesidad de tener en cuenta las siguientes diferencias:

* En el impuesto a las ganancias, se procuran imputar gastos inexistentes.

* En el impuesto al valor agregado, se busca disminuir el importe a pagar acrecentando el crédito fiscal.

Ante la impugnación de la AFIP, el contribuyente debe probar, aunque la factura cumpla con los requisitos formales, la efectiva prestación de lo facturado.

La Corte Suprema de Justicia de la Nación expresó que “las exigencias relativas a la emisión de facturas se establecen para garantizar la igualdad tributaria, desde que permiten determinar la capacidad del responsable y ejercer el debido control del circuito económico en que circulan los bienes”.

Otra jurisprudencia, comentada también por Vanoli, determinó que “corresponde a la actora, en ejercicio de su derecho de contradicción, acreditar la veracidad de sus dichos, esto es, demostrar la existencia de sus proveedores (no de su situación fiscal) y de los servicios que mencionan la facturación que supuestamente se emitiera a su nombre, debiendo acreditar la sustantividad de las operaciones impugnadas por la inspección actuante”.

El ilícito tributario alcanzó relevancia suficiente para evolucionar desde la ley 11.683 de procedimientos de carácter contravencional, hasta la 25.784, con medidas incluidas en el denominado Plan Antievasión I de la AFIP para reprimir con prisión efectiva a quienes integren asociaciones ilícitas para brindar apoyo intelectual y material a delitos de evasión a gran escala.

Pablo Fernando Puccini, miembro de la comisión de Investigaciones Tributarias del Consejo Profesional de Ciencias Económicas de la Ciudad de Buenos Aires, en un trabajo en el que colaboró María Gabriela Ulas, advirtió sobre la proliferación y detección, por la AFIP, de “organizaciones dedicadas a la creación de sociedades con el único objetivo de facilitar maniobras de evasión a través de la venta de facturas apócrifas, utilizadas por los compradores de las mismas para generar créditos fiscales ilegítimos o gastos inexistentes”.

Con la ley 24.769, se buscó reprimir maniobras o actos consumados de evasión fiscal y/o previsional. Después, mediante la 25.874, se profundizó en la figura denominada “asociación ilícita tributaria”, indudablemente inspirada en la de asociación ilícita establecida por el artículo 210 del Código Penal.

“No es una conducta exclusiva que atañe a la realidad de nuestra sociedad”, subrayaron Puccini y Ulas, y existe al respecto una amplia y conocida legislación extranjera específica.

Las principales formas de evasión fiscal investigadas en juzgados de los fueros penal económico y tributario, según la Unidad de Investigaciones de Delitos Fiscales y Tributarios (Ufitco), de la Procuración General de la Nación, se vinculan con una docena de “usinas” proveedoras de facturas falsas, por lo general sociedades fantasmas.

Pese a las denuncias penales, los procesos no avanzarían todo lo necesario por su complejidad, motivo por el cual hay poca gente presa.

A raíz de una denuncia de la AFIP, en noviembre de 2005 se inició una causa radicada en el juzgado en lo penal tributario a cargo de Javier López Biscayart, que llevaron a la detención de Adrián López y Félix Hernández y el procesamiento de otras once personas por presunta asociación ilícita. Los procedimientos ordenados por el magistrado involucraron a Caliban y su continuadora Infiniti, proveedores de facturas apócrifas, pero también hubo más “fantasmas” (ver aparte).

La que resultó una megacausa recayó en Daniel Caputo, secretario de la Cámara Penal Económica, quien quedó al frente de la misma como subrogante del juzgado que estaba a cargo del renunciado Julio Speroni. Pudo frenar la prescripción de la misma y programó indagatorias hasta octubre próximo. Unas 400 empresas estarían involucradas en la evasión de los pagos de los gravámenes mencionados, figurando entre ellas bancos, supermercados, concesionarios de servicios públicos, otros “grandes contribuyentes” y hasta algún organismo oficial (así justificó faltantes de caja). “Compraban” facturas por prestaciones jamás brindadas, con lo cual no sólo generaban créditos fiscales del IVA sino que inflaban los costos para reducir el pago de ganancias.

Algunas de las comprometidas pagaron “voluntariamente” más de 60 millones de pesos en ajustes determinados por la AFIP, a fines de 2006, pero manifestaron desconocer que las facturas ingresadas a sus contabilidades fueran truchas.

Mientras se cruzaban acusaciones por el caso Skanska (ver aparte), el mes pasado Infiniti apareció involucrada en el secuestro de comprobantes de pago por 115.000 pesos, que habría usado Autopistas del Sol, concesionaria de las ruta Panamericana y la avenida General Paz, cuya mayoría accionaria pertenece a la española Abertis.

Esfuerzos y avances de la AFIPBUENOS AIRES.-

“El fraude fiscal es tan antiguo como el fisco mismo”, reconocieron en la Administración Federal de Ingresos Públicos (AFIP).

El “tradicional” tuvo -tiene- un carácter territorial muy marcado y una materia imponible de poca movilidad. No desapareció, pero está bastante controlado.

El más reciente se originó con la globalización que permitió el libre tránsito de bienes, servicios e información, y provocó perjuicios fiscales.

Los esfuerzos y avances del organismo a cargo de Alberto Abad se orientaron a disminuir las informalidades tributaria y de la seguridad social, hacer más eficientes los controles aduaneros, y mejorar los servicios a los contribuyentes.

La AFIP implementó la primera fase del “Plan antievasión”, en el 2003, para modificar situaciones funcionales al fraude fiscal. Al año siguiente lanzó la segunda, con el propósito de mejorar las verificaciones en el comercio exterior, ciertas cuestiones impositivas y la recaudación previsional.

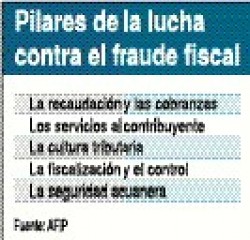

Las acciones encaradas a esos fines apuntaron, según el especialista Gabriel Esteban Ballarino, a:

* Disminuir la informalidad persistente, expresada principalmente por la no emisión de comprobantes de ventas y el empleo no registrado.

* Organizar un registro único de personas jurídicas, para evitar la creación de sociedades facilitadoras de maniobras fraudulentas.

* Proteger los intereses fiscales en concursos y quiebras.

Durante el 2005 y 2006 se pusieron en marcha:

1.- La figura del “inspector fedatario” (el comúnmente llamado “encubierto”) para constatar la falta de emisión de comprobantes.

2.- El plan de regularización del servicio doméstico.

3.- Un nuevo esquema de presunciones legales para la seguridad social, que confirió al organismo el poder de liquidar e intimar los aportes y contribuciones omitidos.

4.- El sistema “Mis aportes”, que facilitó al empleado la averiguación, en tiempo real y por internet, sobre su situación, o sea si se encontraba declarado, y la verificación de sus aportes y el destino de los mismos.

5.- La utilización de la base “E-fisco”, con más de 105 millones de datos, cuyos entrecruzamientos permiten detectar incumplimientos o irregularidades.

6.- La habilitación de consultas por internet.

7.- La incorporación de un código de barras en las facturas -hasta ese momento voluntario- de los responsables inscriptos en el impuesto al valor agregado, para impedir evasiones con la emisión de las truchas.

8.- La aprobación del régimen de la factura electrónica, representación de un comprobante original respaldatorio de la compraventa de cosas muebles; locaciones y prestaciones de servicios; locaciones de cosas y obras, y las señas o anticipos que congelen precios, que evitan gastos en papel y de impresión y envío por correo.

Abad y sus colaboradores introdujeron mecanismos para detectar y penalizar la subfacturación e instrumentar una nueva base de facturas apócrifas. Incluso definieron un régimen informativo para los ingresos de fondos radicados en el exterior; otro para controlar la emisión de crédito fiscal, y un tercero para impedir fraudes con giros a paraísos fiscales y sociedades “off shore”.

La justificación de gastos y el supuesto pago de coimas

BUENOS AIRES.- Cuando Alberto Fernández, jefe de Gabinete, concurrió a la Cámara de Diputados de la Nación, el 25 de abril, apenas declaró que “el gobierno nacional no tuvo absolutamente nada que ver” con “los presupuestos de las obras” realizadas por Skanska. Estuvo más interesado en acusar a Jorge Telerman de disponer el pago de cuatro facturas falsas de publicidad a Sol Group, por 437.000 pesos. Lo hizo en presencia de legisladores del oficialismo, ya que los de la oposición se retiraron al enterarse que no respondería en forma directa e inmediata sobre Skanska y Greco, entre otras casos.

Sol Group figura dedicada a la venta al por menor de bebidas, pero además incursiona en la de publicidad. Su domicilio se encuentra en el mismo edificio que los de Caliban e Infiniti, supuestamente dedicadas al comercio exterior e investigadas como “usinas” de facturas truchas.

Este Fernández dejó entrever que las órdenes de compra y facturas exhibidas de Sol Group eran por publicidad del gobierno porteño, en julio último, en Canal 13 y radio Del Plata, en programas de Marcelo Tinelli. Este salió a la palestra declarando que su productora Ideas del Sur (cuyo socio principal es el grupo Clarín) no tiene nada que ver con Skanska ni con Sol Group. Dedujo que las denuncias se hicieron para favorecer al candidato del kirchnerismo en los comicios de junio en la Capital Federal (Daniel Filmus), algo que le pareció “patético”.

A su vez, Telerman consideró “difamatorias” aquellas declaraciones y admitió que las facturas correspondían a la contratación de publicidad, que se emitió y pagó. Y aclaró que la Contaduría porteña “cuenta con los controles suficientes para evitar el pago de facturas apócrifas”.

Caliban cambió su denominación por la de Infiniti. De sus prestanombres, empresarios, contadores y empleados de la AFIP, varios fueron procesados. Esto sucedió en la megacausa iniciada en noviembre de 2005, a raíz de una denuncia de la AFIP ante el juzgado en lo penal tributario a cargo de Javier López Biscayart -ahora la lleva adelante Daniel Caputo, magistrado en lo penal económico subrogante (ver aparte)-, quien primero avanzó sobre la supuesta evasión y luego respecto del admitido pago de “comisiones indebidas” por Skanska, para participar en la ampliación de dos gasoductos.

La sueca Skanska está entre las compañías líderes mundiales en ingeniería y construcciones. En 1999, adquirió SADE (Sociedad Argentina de Electrificación), que fue fundada en 1947 y comprada por el grupo Pérez Companc en 1975 para el diseño, realización, montaje electromecánico o mantenimiento de plantas industriales; provisión de servicios a la industria petrolera; participación en obras civiles, y transporte de energía, hasta que la cedió a Skanska.

Adrián López, titular de Infiniti, detenido hace más de un año y procesado como presunto jefe de una asociación ilícita fiscal por el caso Skanska, acusó a funcionarios estatales de haber percibido coimas e intentó involucrar a Julio De Vido, ministro de Planificación Federal, Inversión Pública y Servicios, y colaboradores. Por temor a que lo asesinaran, solicitó que lo mudaran del complejo penitenciario de Marcos Paz (Buenos Aires). Cuando López Biscayart dispuso su traslado a dependencias de la Policía Federal, Aníbal Fernández, ministro del Interior, rechazó tal posibilidad y amenazó con plantear lo ocurrido al Consejo de la Magistratura y solicitar el juicio político del magistrado, quien denunció padecer maniobras de inteligencia. Por eso Carrió declaró, el 17 del actual, que pediría la destitución y el juicio político de Aníbal Fernández. Finalmente, López Biscayart consiguió que Telerman le cediera un lugar en el centro de contraventores porteño.

Una auditoría interna de Skanska confirmó que la filial local coimeó por casi 13,5 millones de pesos para participar en las ampliaciones de los gasoductos Norte (7,7 millones) y Sur (5,8 millones), y abonó una multa a la AFIP de 13 millones. Ante eso la casa matriz prescindió de parte del plantel gerencial.

Hasta surgió un conflicto de competencia: intervienen López Biscayart, en el tema de la evasión impositiva, que comprende a Skanska, y Guillermo Montenegro, juez federal, con el tema de las coimas. El fiscal Carlos Stornelli pidió por su cuenta a la Sindicatura General de la Nación que le informe sobre las obras públicas encaradas con fondos fiduciarios -entre ellas los gasoductos de marras-, luego de que Montenegro rechazó esa posibilidad, por entender que no estaba vinculada con Skanska. Sol Group era investigada por López Biscayart en la megacausa Caliban/Infiniti, originada en Mendoza, hacia 1999, cuando la AFIP verificó maniobras de empresas de primer nivel que simulaban gastos mediante facturas apócrifas vendidas por firmas fantasmas (ver aparte).

Néstor Carlos Kirchner, presidente de la Nación, negó responsabilidades de sus funcionarios en el caso Skanska. “Es un acto de corrupción entre privados”, proclamó. Es decir, entre la filial de la sueca y Transportadora Gas del Norte (cuyo socio local más importante es Techint.), la licenciataria privada que contrató la ampliación del ducto en Dean Funes (Córdoba) y sería responsable de la selección, calificación y adjudicación.

Según López Biscayart, Skanska usó facturas falsas suministradas por Infiniti y así obtuvo fondos para las “comisiones indebidas”. Allanó oficinas de Planificación Federal, Inversión Pública y Servicios y del Ente Nacional de Regulación del Gas (Enargas), el 16 de marzo pasado, en la búsqueda de documentación de las obras, encarecidas el 152% con relación al presupuesto original.

TGN no encontró una explicación al desvío. No lo avaló y hasta se quejó ante el Enargas y Daniel Cameron, secretario de Energía (depende de De Vido). Y su bien procuró que el concurso fuera declarado desierto, el Enargas dispuso la adjudicación. Sospechas adicionales recayeron sobre Nación Fideicomiso, del Banco de la Nación, que incursiona en obras públicas. Montenegro, por su parte, allanó las sedes de Skanska y de empresas con las que trabajó y solicitó a la primera que aportara grabaciones de dos de sus ejecutivos reconociendo los sobornos. Asimismo, pidió colaboración de la AFIP para analizar las facturas emitidas por 23 firmas en favor de Skanska, por servicios inexistentes.

Entre los diputados nacionales preocupados, figuraron:

* Adrián Pérez (ARI), que llevó el caso a la justicia federal, junto con Carrió y su colega Marcela Rodríguez, y aventuró: “Skanska es un caso testigo, es el IBM-Banco Nación de Kirchner”.

* Esteban Bullrich (PRO), con su pedido para que el supuesto cohecho avanzara en el fuero penal tributario.

* Fernando Chironi (UCR), con su reclamó para la formación de una comisión investigadora